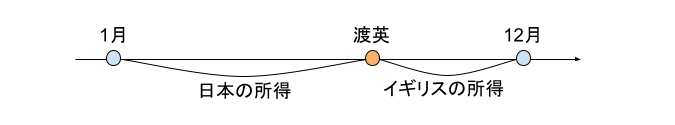

渡英直前まで日本で仕事をしていると、【日本で働いた分の給与を渡英後に受け取る】ということが起こりえます。

その場合の給与に対する日本の税金はどういった扱いになるのでしょうか。

執筆時時点の情報と経験から記事を作成しておりますのであくまで参考程度にお願いします。

✔︎ 非居住者の国内源泉所得(給与)には、20.42% の所得税+復興支援税が発生する。

✔︎ この20.42% は分離課税のため、確定申告しても戻ってこない。

✔︎ 給与の計算期間の途中に非居住者になった場合、源泉徴収しなくてもよいという例外あり。

渡英後に受け取る【日本で働いた分の給与】は

非居住者の国内源泉所得に該当し、20.42% の源泉徴収が行われます。

非居住者と国内源泉所得について

非居住者とは

日本居住者/非居住者の厳密な定義は難しいですが、生活の本拠が海外にある場合、非居住者とみなされます。

またたとえ日本に住民票を残したままでも、海外で生活をしていると非居住者とみなされるようです。

1年以上海外で勤務される方は、日本出国時点から非居住者となると考えてよいでしょう。

国内源泉所得とは

日本国内に発生源泉がある所得のことを国内源泉所得と呼びます。

日本非居住者の場合は、基本的に国内源泉所得のみが所得税の課税対象となります。

国内源泉所得にはいろいろと種類があり、ものよって税率と課税方法が異なります。

非居住者の国内源泉所得(給与)について

会社員の場合、日本国内で働いた対価として受け取る給与は、国内源泉所得に該当します。

税率は20.42%

非居住者の国内源泉所得(給与)の税率は、所得税 + 復興支援税で 20.42% です。

これを高いと思うか低いと思うかは人それぞれですが、、、

うめきち

うめきち私はたっけぇ・・!と思いました。

給与以外の国内源泉所得の税率については国税庁のホームページにも記載があります。

源泉分離課税

20.42% の税金を知った時、総合課税なら確定申告すればある程度返ってくるだろう、なんて考えていました。

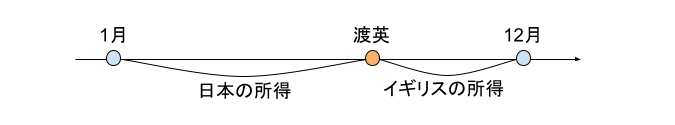

年の途中で渡英しましたので、以下の図の通り日本での所得が少なくなり、払い過ぎた税金が返ってくるだろうと。

しかしそんな考えは甘く、まもなく給与は源泉分離課税という課税方法であることを知りました。

分離課税とは、税金を支払った時点で納税関係が完結するものです。つまり確定申告しても返ってきません。

とても残念ですが、仕方ありません。

給与以外ですと、賞与や一時金といったボーナス、日本株の配当も源泉分離課税での納税です。

ちなみに、国内源泉所得が全て分離課税かというとそうではなく、所得によっては総合課税です。

・ 恒久的施設(PE)に帰せられる所得

・ 日本国内不動産の賃貸収入

・ 日本国内の土地の譲渡益

給与に対する20.42% を源泉徴収しなくてもよい例外について

非居住者の国内源泉所得(給与)は、20.42% の源泉徴収が行われるのが原則です。

しかし例外として以下の場合は、国内源泉所得に該当しないと取り扱って差し支えない、とされています。

(国内源泉所得に該当しなければ、20.42%の源泉徴収はありません。)

・給与の計算期間が1ヶ月以下であること、かつ

・給与の計算期間に居住者から非居住者になること。

月給制の会社員の方でしたら、①は満たしていると思います。

どのような場合に、この例外が適用されるのでしょうか、具体に例を見ていきましょう。

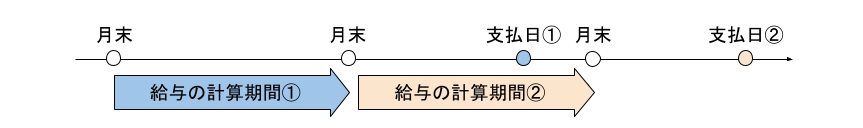

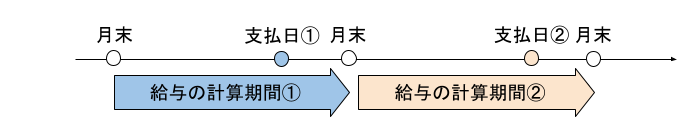

月末締め翌25日払いの場合

働いた分が翌月に支払われるパターンです。

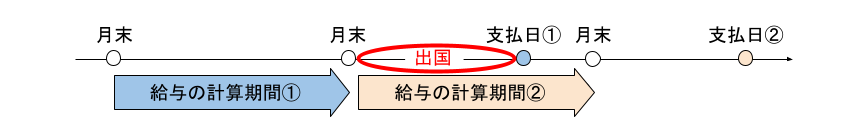

例外とならない出国タイミング(20.42% が発生する)

こちらです。

1日から給与支払日までに出国すると、出国後1回目の給与に対して 20.42%が発生します。

支払日①の給与は、非居住者として受け取りますが、計算期間①は全て日本で働いているためです。

計算期間の途中で非居住者にならないと、20.42% が発生します。

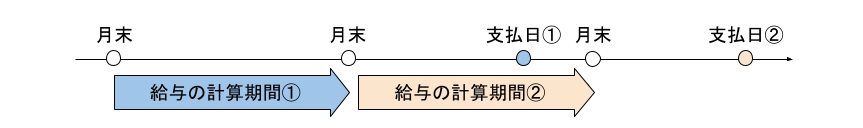

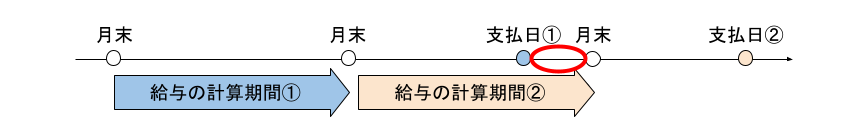

例外となる出国タイミング(20.42% が発生しない)

ここです。

支払日①の給与を出国前に日本で受け取ります。出国前ですから、居住者のため 20.42% は発生しません。

そして、月末までに出国すると支払日②の給与に対しても 20.42% が発生しません。

これは計算期間②の途中に非居住者となるため、源泉徴収しなくてもよい条件に当てはまるからです。

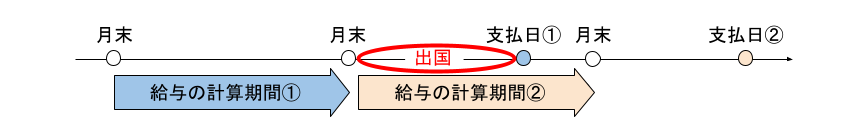

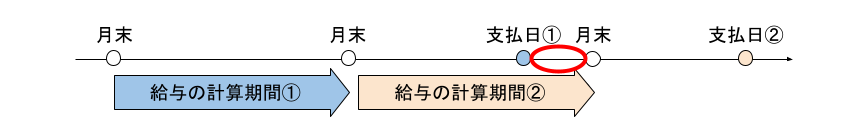

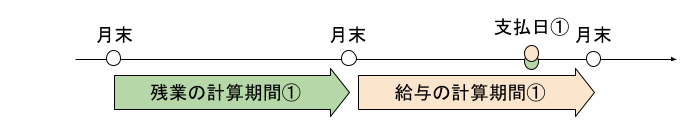

月末締め当月払いの場合

若干前払いのように給与を払うパターンですね。

月初と月末を避けて出国すれば、20.42% は発生しないはずです。

支払日①の前に出国すれば、計算期間①の途中で非居住者となり、出国後の給与に対して 20.42%は発生しません。

支払日①と月末の間に出国すると、計算期間②は全日日本国外で勤務するため、国内源泉所得とはなりません。

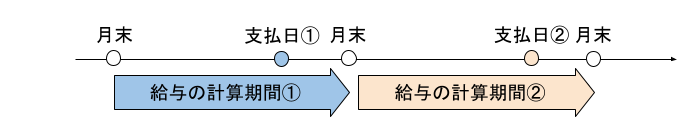

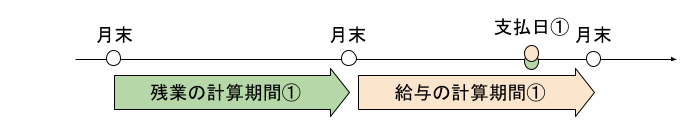

残業代に対する扱い

会社によっては、給与の計算期間と残業代の計算期間が異なる場合があります。

例えば残業と給与とで1ヶ月ずれている場合です。

給与の計算期間①の間に非居住者になると

残業は全て国内勤務だが、給与は国内と国外の勤務の両方が混じっている、ということになります。

残業代の分だけ 20.42%の源泉徴収が必要、かというとそうではなく、どちらにも源泉徴収は不要になります。

残業代は給与の追加支給的な給付という側面から、給与と切り離して判定を行わなくてもよい、とされています。

最後に

会社員の方であれば、給与から源泉徴収されると思いますので、税金の支払いについて気にする必要はないでしょう。

渡航後の初給与の所得税の引き去りが、前月より大きく変わっていたらこの 20.42% が原因かもしれません。

渡航タイミングをある程度自由に決められる方であれば、この内容を検討ポイントに加えてもいいかもしれませんね。

ここまでお付き合いいただきありがとうございました。

少しでも参考になれば幸いです。